Την εκλογίκευση των προστίμων με στόχο την αύξηση της εισπραξιμότητας, αλλά και την εισαγωγή αυστηρών ποινικών κυρώσεων για τη φοροδιαφυγή, περιλαμβάνει το νέο ποινολόγιο της εφορίας που καλύπτει όλο το φάσμα των σοβαρών περιπτώσεων.

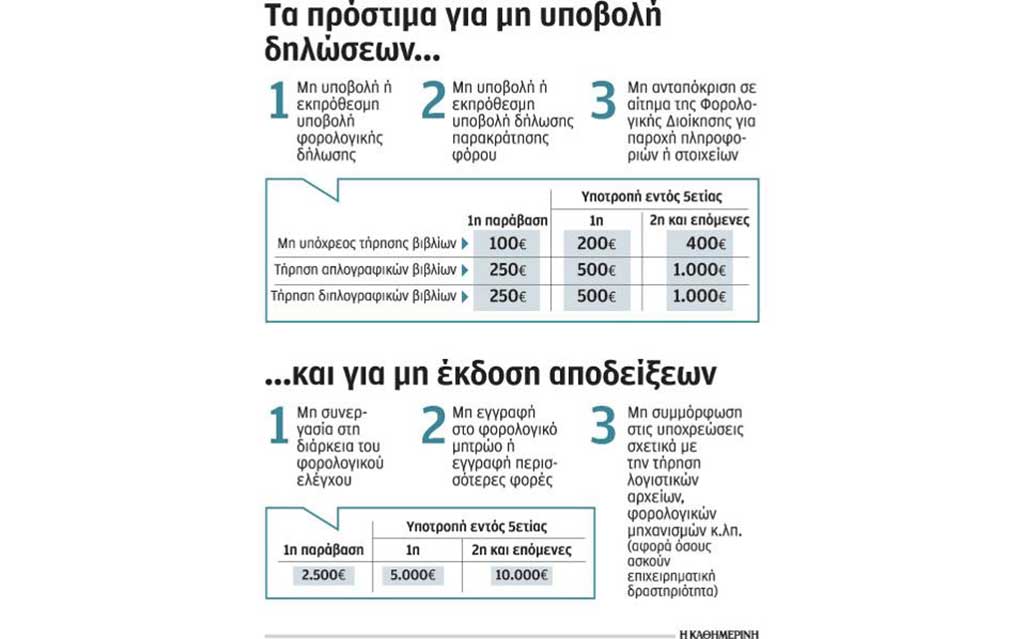

Με τις νέες διατάξεις καταργούνται τα αυτοτελή πρόστιμα των 250 και 500 ευρώ που επιβάλλονταν μέχρι σήμερα για κάθε μία μη εκδοθείσα απόδειξη, με ανώτατο όριο προστίμου τις 30.000 ευρώ. Πλέον ο νέος νόμος ορίζει ένα ενιαίο πρόστιμο ύψους 2.500 ευρώ, ανεξάρτητα εάν δεν έχει εκδοθεί μία απόδειξη -ακόμα και εάν αυτή ήταν αξίας ενός ευρώ- ή περισσότερες. Ωστόσο σε περίπτωση υποτροπής το πρόστιμο μπορεί να φθάσει τις 10.000 ευρώ. Αναλύεται, κατωτέρω, η νέα νομοθεσία για τα πρόστιμα και τις ποινές με παραδείγματα, προκειμένου οι ελεύθεροι επαγγελματίες, οι επιτηδευματίες και οι επιχειρήσεις να γνωρίζουν ακριβώς τι θα τους επιβληθεί στην περίπτωση που εντοπισθούν φορολογικές παραβάσεις από τις ελεγκτικές αρχές.

Με τις νέες διατάξεις, όπως προαναφέρθηκε, βελτιώνονται και εκλογικεύονται οι κυρώσεις που αφορούν τις διαδικαστικές αλλά και τις λοιπές παραβάσεις, όμως παράλληλα εισάγονται αυστηρές ποινικές κυρώσεις. Επισημαίνεται ότι με νομοτεχνική βελτίωση καθίσταται πλέον σαφές ότι σε περίπτωση διαπίστωσης, κατόπιν ελέγχου, διάπραξης εκ νέου μιας εκ των διαδικαστικών παραβάσεων εντός πενταετίας από την έκδοση της αρχικής πράξης, τα πρόστιμα αυτά επιβάλλονται για την πρώτη υποτροπή στο διπλάσιο και για τη δεύτερη υποτροπή και επόμενες στο τετραπλάσιο. Η βελτίωση αυτή κρίθηκε απαραίτητη διότι η μέχρι τώρα διατύπωση της σχετικής διάταξης οδηγούσε στο συμπέρασμα ότι όλα τα πρόστιμα του Κώδικα Φορολογικών Διαδικασιών (ΚΦΔ), διαδικαστικών και μη διαδικαστικών παραβάσεων, μπορούσαν να διπλασιασθούν ή να τετραπλασιασθούν.

Παραβάσεις

Ποιες είναι οι διαδικαστικές παραβάσεις στις φορολογίες κεφαλαίου:

• Μη υποβολή ή εκπρόθεσμη υποβολή ή υποβολή ελλιπούς δήλωσης πληροφοριακού χαρακτήρα ή φορολογικής δήλωσης από την οποία δεν προκύπτει φορολογική υποχρέωση καταβολής φόρου.

• Μη υποβολή ή εκπρόθεσμη υποβολή φορολογικής δήλωσης.

• Μη υποβολή ή εκπρόθεσμη υποβολή δήλωσης παρακράτησης φόρου.

• Μη ανταπόκριση σε αίτημα της φορολογικής διοίκησης για παροχή πληροφοριών ή στοιχείων.

• Μη γνωστοποίηση στη φορολογική διοίκηση για τον διορισμό φορολογικού εκπροσώπου.

Στην πρώτη παράβαση το πρόστιμο ανέρχεται στα 100 ευρώ, ενώ στην πρώτη υποτροπή εντός πενταετίας το πρόστιμο διπλασιάζεται και στη δεύτερη τετραπλασιάζεται. Στις φορολογίες κεφαλαίου δεν ήταν δυνατόν να επιβληθούν τα πρόστιμα που προβλέπονται για όσους είναι υπόχρεοι σε τήρηση λογιστικών βιβλίων, δηλαδή 250 ευρώ για όσους τηρούν απλογραφικά βιβλία και 500 ευρώ για όσους τηρούν διπλογραφικά βιβλία, αλλά μόνο το πρόστιμο των 100 ευρώ, διότι όπως τονίζεται στην αιτιολογική έκθεση η φορολογική υποχρέωση στο κεφάλαιο δεν εξαρτάται από την επαγγελματική δραστηριότητα και συνεπώς από την υποχρέωση τήρησης βιβλίων.

Διαδικαστικές παραβάσεις στα λοιπά φορολογικά αντικείμενα:

• Μη υποβολή ή εκπρόθεσμη υποβολή ή υποβολή ελλιπούς δήλωσης πληροφοριακού χαρακτήρα ή φορολογικής δήλωσης από την οποία δεν προκύπτει φορολογική υποχρέωση καταβολής φόρου. Πρώτη παράβαση100 ευρώ.

• Μη υποβολή ή εκπρόθεσμη υποβολή φορολογικής δήλωσης. Πρώτη παράβαση 250 ευρώ.

• Μη υποβολή ή εκπρόθεσμη υποβολή δήλωσης παρακράτησης φόρου. Πρώτη παράβαση 250 ευρώ.

• Μη ανταπόκριση σε αίτημα της φορολογικής διοίκησης για παροχή πληροφοριών ή στοιχείων. Πρώτη παράβαση 250 ευρώ.

• Μη συνεργασία στη διάρκεια του φορολογικού ελέγχου. Πρώτη παράβαση 2.500 ευρώ.

• Μη εγγραφή στο φορολογικό μητρώο ή εγγραφή περισσότερες φορές Πρώτη παράβαση 2.500 ευρώ.

• Μη συμμόρφωση στις υποχρεώσεις σχετικά με την τήρηση λογιστικών αρχείων φορολογικών μηχανισμών κ.λπ. (αφορά όσους ασκούν επιχειρηματική δραστηριότητα). Πρώτη παράβαση 2.500 ευρώ. Εφόσον ο παραβάτης υποπέσει σε αδίκημα εντός πενταετίας, την πρώτη φορά το πρόστιμο θα διπλασιαστεί και θα ανέλθει σε 5.000 ευρώ και τη δεύτερη σε 10.000 ευρώ.

Μη υποβολή δήλωσης

• Σε περίπτωση διαπίστωσης από τον έλεγχο μη υποβολής δήλωσης από την οποία θα προέκυπτε υποχρέωση καταβολής φόρου, επιβάλλεται πρόστιμο ίσο με ποσοστό 50% επί του ποσού του φόρου που αναλογεί στη μη υποβληθείσα δήλωση, από το ισόποσο που προβλέπετο μέχρι σήμερα. Πρόστιμα για παραβάσεις σχετικές με παρακρατούμενους φόρους:

• Οταν η μη υποβολή ή μη ακριβής υποβολή δήλωσης αφορά παρακρατούμενους φόρους (φόρος μισθωτών υπηρεσιών, φόρος μερισμάτων, φόρος που παρακρατείται σε υπηρεσίες από πρώην ελεύθερους επαγγελματίες κ.λπ.) τότε επιβάλλονται τα ακόλουθα πρόστιμα και όχι τα πρόστιμα ανακριβούς δήλωσης και μη υποβολής δήλωσης του άρθρου 58 που αφορούν τις λοιπές φορολογίες. Ειδικότερα:

α) Σε περίπτωση διαπίστωσης από τον έλεγχο μη υποβολής δήλωσης παρακρατούμενου φόρου από την οποία θα προέκυπτε υποχρέωση απόδοσης φόρου, επιβάλλεται πρόστιμο ποσοστού 50% επί του ποσού του φόρου που αναλογεί στη μη υποβληθείσα δήλωση, από το ισόποσο που προεβλέπετο μέχρι σήμερα. Παράδειγμα: ο έλεγχος διαπιστώνει ότι δεν έχει υποβληθεί δήλωση παρακρατούμενου φόρου μισθωτών υπηρεσιών ύψους 3.000 ευρώ. Θα επιβληθεί πρόστιμο ύψους 1.500 ευρώ (3.000 Χ 50%).

β) Σε περίπτωση διαπίστωσης από τον έλεγχο υποβολής ανακριβούς δήλωσης παρακρατούμενου φόρου, επιβάλλεται πρόστιμο ποσοστού 50% επί της διαφοράς του φόρου.

Γ. Κορομηλάς πρόεδρος του Ινστιτούτου Φορολογικών Μελετών.